ניכוי מס במקור הוא מונח שגור, אולם נראה שלא כולם מבינים מהו ולשם מה הוא נולד. אז אם אתם נמנים על אנשים אלו דעו שאתם ממש לא לבד. עם זאת, אם אתם בעלי עסק – כדי שלא תצטרכו להסתובב בעולם ולו רגע אחד נוסף ללא הידע החשוב הזה הכנו את הכתבה הבאה.

אם תקראו אותה תבינו מיד מה זה ניכוי מס במקור, למה הוא נועד, על מי הוא חל, וגם תראו כיצד משיגים פטור מניכוי מס במקור. מוכנים? יאללה, בואו נתחיל.

לניכוי מס במקור אוטומטי בחרו באחד מפתרונות הנהלת החשבונות שלנו:

מה תכליתו של ניכוי במקור?

במדינת ישראל הוחלט כבר בשנת 1961 על ניכוי מס במקור, בפקודת מס הכנסה (נוסח חדש) התשכ”א -1961, סעיפים 162-173. ניכוי במקור מאפשר לגבות תשלומי מס בסמוך למעמד קבלת התשלום, באופן מידי, וזאת במטרה להקטין תופעות כמו אי-דיווח למס הכנסה וכך להילחם בהון השחור.במובן זה, תכליתו של ניכוי במקור דומה מאוד לתשלום מקדמות למס הכנסה, המהווה עוד אמצעי בידי רשות המס להילחם בהעלמות מס ואי-דיווח. בנוסף, הניכוי מאפשר לרשות המיסים לקבל את המס עכשיו, ולא בסיום כל שנה, מה שמספק למדינה הכנסה שוטפת לאורך כל ימות השנה.

תכלס, מה זה ניכוי מס במקור?

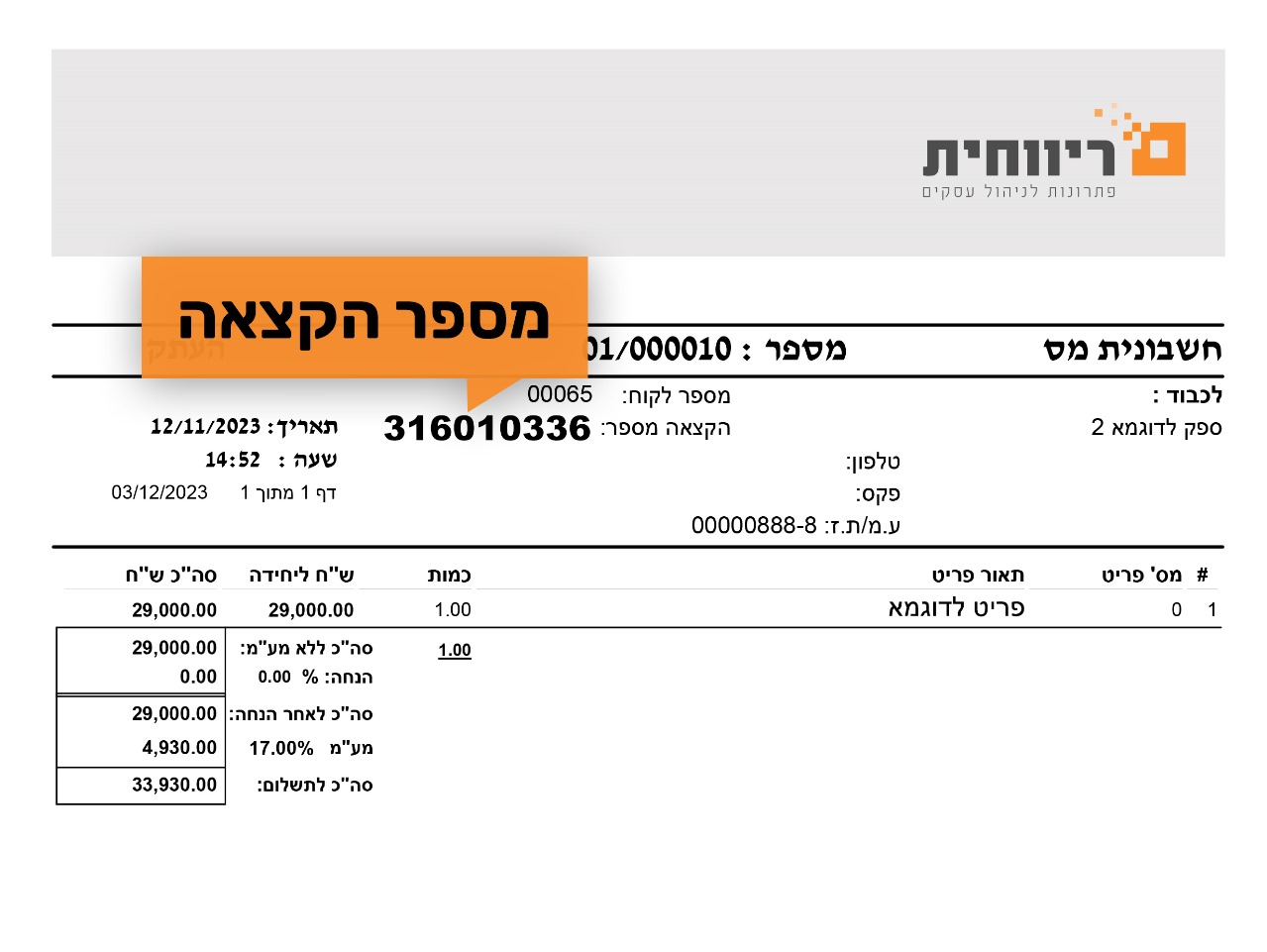

ניכוי מס במקור זהו למעשה מצב שבו המשלם אחראי על תשלום המס של מקבל התשלום (=הנישום) ועל העברתו למס הכנסה. למשל, בית עסק אשר מס הכנסה הגדיר אחוז ניכוי במקור, לא יקבל במעמד התשלום מלקוחותיו את מלוא הסכום על השירותים/המוצרים, כי אם את הסכום לאחר שנגרע ממנו מס הכנסה. אם ניקח לדוגמא בית עסק החייב בניכוי מס במקור בשיעור של 5%, אזי כאשר בית העסק מפיק עבור לקוח חשבונית מס בסך 100 שקלים, בית העסק מקבל במעמד התשלום 95 שקלים, כלומר הלקוח גורע מהסכום הכולל 5%. את הסכום שנגרע על הלקוח להעביר ישירות למס הכנסה. על כן אגב, מומלץ מאוד לבדוק עוד לפני שמעבירים תשלום לבחון את נושא ניכוי המס במקור.

מצבים נפוצים של ניכוי מס במקור

ישנם כמה מצבים נפוצים בהם מנוכה מס במקור, ואנחנו נמנה את העיקריים שבהם:

מצבים נפוצים של ניכוי מס במקור

ישנם כמה מצבים נפוצים בהם מנוכה מס במקור, ואנחנו נמנה את העיקריים שבהם:

- עסקים – כאמור, בעסקים שמס הכנסה קבע עבורם אחוזי ניכוי מס במקור, הלקוחות משלמים את עלות המוצר/השירות, בניכוי המס, ואת המס מעבירים הלקוחות בעצמם למס הכנסה.

- שוק ההון – גם בנקים מנכים מס במקור, בעת קבלת דיבידנד ובעת מכירת ניירות ערך מסוגים שונים. במצב זה, הבנק למעשה גורע את המס מהרווחים שנצברו בחשבון ניירות הערך של הלקוחות, ומעביר אותו ישירות אל מס הכנסה.

- משכירי דירות – על פי תקנות מס הכנסה משנת 1998 אפילו שוכרי דירות צריכים לנכות מס במקור מתשלום דמי השכירות לבעל הבית, בשיעור של 35% (מעל תקרה מסוימת של דמי שכירות).

מעסיקים – ישנם לא מעט מצבים בהם מעסיקים מנכים מס במקור מהשכר של עובדיהם ומעבירים את המס באופן ישיר אל מס הכנסה, ולא דרך שכרו של העובד. בנוסף, ניכוי במקור חל גם במקרים של קבלת פרסים, מענקים וכמעט מכל הכנסה.

מי קובע את שיעור הניכוי? וכיצד הם נקבעים בפועל?

מס הכנסה הוא זה שקובע את אחוז ניכוי המס במקור, כאשר הוא קובע אותו על בסיס קריטריונים מסוימים, ביניהם: צפי הכנסות עתידיות, ותק העסק/החברה, הכנסה אקטיבית או הכנסה פסיבית, במקרה של שכר עבודה אז גם על פי מדרגות מס ועוד פרמטרים. כאשר הרעיון הוא די פשוט – ככל שצפי ההכנסות גבוה יותר, כך מס הכנסה צפוי לקבוע ניכוי מס במקור בשיעור גבוה יותר.

כמו כן, מקובל להבחין בין הכנסות המגיעים כתוצאה מהצטברות של רווחים בשוק ההון או מדמי שכירות, שם שיעור המס הוא קבוע לכל אזרח, עסק וארגון, לבין הכנסות אחרות, הנקבעות באופן אישי בהתאם לנתונים הייחודיים של הגוף, הארגון או המוסד.

על מי חלה חובת ניכוי מס במקור?

המחוקק הגדיר שורה של משלמים עליהם לנכות מס במקור, ביניהם ניתן למנות את הבאים: עוסק מורשה, חברה בע”מ, חברות ואגודות שיתופיות שמחזור עסקיהן מעל לסכום מסוים (סכום זה משתנה מעת לעת ויש להתעדכן באתר רשות המיסים), שותפויות, עסקים המחויבים בהנהלת חשבונות כפולה, בנקים, חברות ביטוח ומוסדות פיננסיים, רשויות מקומיות, מוסדות חינוך להשכלה גבוהה, בתי חולים, מוסדות הימורים, פרסים והגרלות (למשל מפעל הפייס), חברות וזכייניות העוסקות במחצבים טבעיים ועוד.

האם ניכוי במקור חקוק בסלע או בר-שינוי?

לא צריך להיות גאון גדול כדי להבין שחובת ניכוי מס במקור היא רעיון נפלא עבור רשויות המס, אבל זו חתיכת טרחה עבור בעלי עסקים, משכירי דירות, מעסיקים ועוד. ניכוי במקור מחייב תשלום מס מיידי, לכן השאלה המתבקשת היא האם ניכוי במקור הוא דבר קבוע או פלואידי, כלומר ניתן לשינוי?

התשובה לשאלה זו היא שבהחלט קיימים מצבים שבהם שיעור ניכוי המס במקור משתנה לטובת הנישום, כלומר מופחת, ויש אפילו מקרים שבהם ניתן לקבל פטור מניכוי במקור.

הקטנת שיעור מס ניכוי במקור

מס הכנסה יכול להחליט להפחית את שיעור ניכוי המס במקור במקרים בהם בעלי עסקים למשל הוכיחו מוסר תשלומי מס גבוהה. כלומר, דיווחו ושילמו כדין ובמועד את המיסים לאורך זמן. כלומר מס הכנסה יכול לקבוע אחוז גבוה יחסית של ניכוי מס במקור, גבוה ביחס להכנסות הצפויות, לבית עסק שעושה את צעדיו הראשון בעולם העסקי, ולאחר שזה הוכיח מוסר תשלומי מס גבוהה, דיווח ושילם בזמן, ניתן לבקש הפחתה בשיעור המס המנוכה.

ומה עם פטור מניכוי מס במקור?

בנסיבות רבות ניתן ואפשר לקבל אפילו פטור מניכוי מס במקור. כדי לקבל את הפטור המיוחל יש למלא טופס בקשת פטור מניכוי מס במקור ולהגיש אותו למס הכנסה.

על פי רוב פטור מניכוי מס במקור יינתן:

- לעסקים שכבר הגישו פעם או פעמיים דוחות שנתיים. מס הכנסה לא נוטה לתת פטור מניכוי מס במקור לחברות חדשות, אלא בעיקר לעסקים שהוכיחו שהם משלמים בזמן וכדין את המיסים המוטלים עליהם, ללא איחורים וללא קנסות.

- לעסקים שאינם מחויבים על פי חוק בניכוי המס במקור. ישנם מקצועות ומשלחי-יד שמחויבים בניכוי במקור, למשל: טכנאי אלקטרוניקה, טכנאי חשמל, קבלנים ועוד. אלו לא יוכלו לקבל פטור מניכוי מס במקור.

- כמו כן, כדי להקל על עסקים קטנים, החל משנת 2017 עוסקים פטורים חדשים אינם מחויבים בניכוי מס במקור.

עם תוכנת ניהול עסק מבית ריווחית, ניכוי מס במקור הוא פשוט, אוטומטי וקל

אם חלה עליכם חובת ניכוי במקור תוכנת ניהול עסק מבית ריווחית יכולה להפוך את חייכם להרבה יותר פשוטים וקלים. ניתן להגדיר בתוכנה בקלות שיעורי ניכוי מס במקור הן עבור לקוחות והן עבור ספקים והתוכנה כבר תחשב ותעשה את כל העבודה עבורכם. ניכוי המס במקור יופיע בקבלות ואף יסתנכרן באופן אוטומטי עם חשבוניות המס, תוכלו להפיק דוחות ניכוי מס על ידי לקוחות וספקים, להפיק דוחות המכילים רשימת סכומים מפורטת, להפיק דוחות המציגים את הסכומים שנוכו על ידי לקוחות בדוח מקדמות ועוד.

לניכוי מס במקור אוטומטי בחרו באחד מפתרונות הנהלת החשבונות שלנו: